"...конечным объектом инвестиций должно быть спокойствие", - Адам Смит.

Для того, чтобы стать успешным инвестором не обязательно иметь высшее образование, степень MBA или пройти специализированную программу, получить звание дипломированного финансового аналитика. Даже не требуется интеллектуальной гениальности или бесконечной способности превзойти всех остальных.

Для того чтобы стать великим инвестором, необходим правильный темперамент. Как писал Ральф Уолдо Эмерсон в своем эссе "Опыт": "Темперамент - это железная проволока, на которую нанизывают бусины."

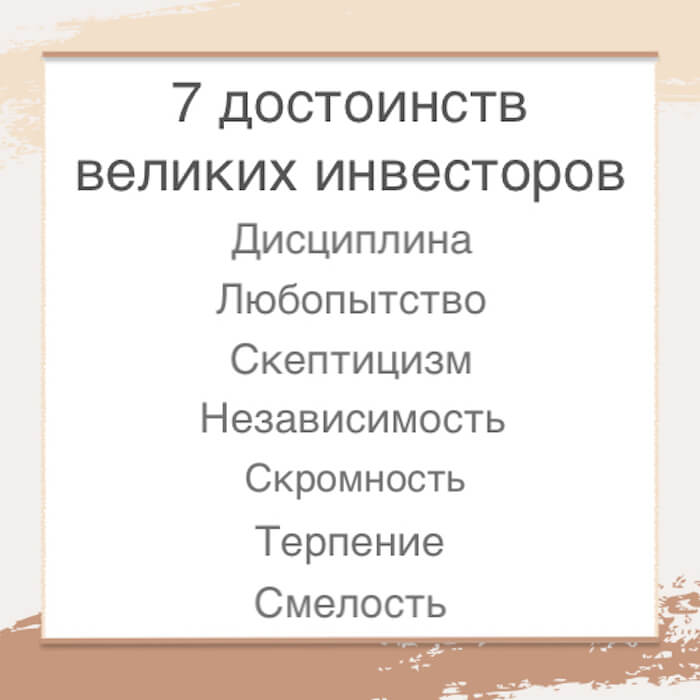

Великий финансовый аналитик Бенджамин Грэм считал, что возможность стать разумным инвестором в большей степени зависит от "характера", чем от интеллекта. Великие инвесторы, с которыми Джейсону Цвейгу посчастливилось встретиться, обладают семью чертами характера:

Дисциплина - величайшее из всех достоинств

Без Дисциплины остальные навыки могут потерпеть неудачу. Означает:

- не придумывать всё на ходу, не "летать по наитию",

- использование правил, контрольных списков, процедур и политик для принятия решений.

Дисциплинированные инвесторы:

- ничего не покупают без подробного исследования,

- имеют список акций или других активов для покупки, когда те достигают целевой цены,

- готовы ребалансировать свой портфель, если акции упадут ниже заранее определенного уровня,

- отстраняются от хаоса,

- держатся подальше от людей, которые "сходят с ума" от спекулятивной торговли,

- строят свой рабочий день так, чтобы приглушить шум рынков.

Уоррен Баффет в 1956 году переехал из шумного и суетливого Нью-Йорка обратно в Омаху и начал управлять деньгами в своем доме на тихой улице.

Глобальный инвестор сэр Джон Темплтон переехал из Нью-Йорка на Багамы, где газета "Wall Street Journal" выходила с опозданием на несколько дней. По словам Темплтона:

"...читая новости неделю спустя, я мог представить их в перспективе и не дать себе слишком остро отреагировать."

Любопытство - первое инвестиционное достоинство

Именно оно позволяет найти и развить остальные качества и навыки инвестора.

Колин Харви:

"Меня постоянно интересует, что будет дальше, люди и экосистемы, окружающие отдельные компании, развивающиеся или меняющиеся сектора. Например, я много лет задавался вопросом, как опыт в сфере недвижимости мог так долго не поддаваться инновациям, и когда это пересеклось с возможностью инвестировать в Opendoor, моя голова уже была там."

Чарли Мангер:

За всю свою жизнь я не знал ни одного мудрого человека, который бы не читал постоянно - ни одного, ни одного. Вы будете поражены тем, как много читает Уоррен Баффет - и как много читаю я. Мои дети смеются надо мной. Они думают, что я - книга с парой торчащих ног.

Обычные инвесторы боятся того, чего не знают. Великие инвесторы боятся того, что знают - понимают, что это может быть необъективно, неполно или неправильно. Поэтому они никогда не отступают от своего пожизненного, неустанного стремления узнать больше.

Всегда записывайте логическое обоснование инвестиций, прежде чем покупать их. Назовите несколько конкретных причин, почему инвестиция вырастет в цене. Обозначьте вероятности прогнозов и оцените, сколько времени потребуется для их реализации.

Потом сможете оглянуться назад и понять, не упустили ли Вы то, что могли и должны были знать:

- Что застало Вас врасплох?

- Что Вы могли прочитать, спросить или подумать о том, что могло бы предотвратить эти неожиданности?

- Как Вы можете превратить сбор дополнительной информации в привычку?

- Что Вам должно было быть интересно?

Скептицизм - "ничего не принимать на веру"

Главный продукт финансовой индустрии - это не инвестиционные портфели, а пропаганда. А пропаганда цифр, замаскированная жаргоном, может подействовать на инвесторов как общий наркоз: погружает в сон, пока финансовые специалисты хирургически удаляют Ваши деньги.

Отупление инвесторов цифрами - это стандартная маркетинговая тактика в финансовой индустрии. Скептицизм спасает и на падающих рынках, когда эмоции побуждают Вас экстраполировать плохие новости в обреченность. Нужно быть скептичным и по отношению к себе.

Вот несколько приемов для развития скептицизма:

- Когда кто-то говорит: "Исследования показали, что...", спросите названия исследований, где они были опубликованы и прочитал ли этот человек их полностью.

- Когда кто-то описывает "стратегию", спросите, чем она отличается от тактики.

- Когда управляющие активами говорят об "инвестиционной дисциплине продаж акций", спросите, измеряют ли они, как ведут себя акции, которые они продают, после продажи. Если компания не знает этого, откуда она знает, что дисциплина продаж работает?

- Рассказывают про впечатляющие результаты бэктестов? Тогда прочтите как проверка инвестиционных гипотез и торговых стратегий на исторических данных приводит к ложным открытиям.

- Как выглядят результаты после торговых расходов, сборов и налогов?

- Учитывают ли эти цифры "ошибку выжившего" - когнитивную слепоту к невидимому множеству неудачников, которая искажает видение результатов инвестирования.

- Кто находится на другой стороне этой сделки, и почему они позволили Вам заработать так много денег?

- Есть ли данные о средних показателях людей, которые пробовали это в прошлом? Как они справились? Почему Вы верите в свою особенность и возможность добиться большего?

Читайте сноски и финансовые отчеты от начала до конца, как будто они написаны на иврите или арабском языке. Действительно важное почти всегда находится сзади.

Независимость - "думай своей головой"

Какой самый ценный актив инвестора? Разум! А без независимости инвесторы обречены на посредственность. Если позволите другим людям думать за Вас, значит продали свой главный актив. Сделали свои результаты и эмоции заложниками прихотей миллионов незнакомцев. А эти незнакомцы могут делать самые странные вещи. Независимость требует времени и упрямства.

Келли Элер:

"Моя главная добродетель - не слушать чужих советов. Я годами наблюдаю за целыми секторами, а затем инвестирую, когда считаю, что сектор находится в режиме восстановления, или, как говорит Уоррен Баффет, покупаю, когда все в панике."

Сознательный подход Уэйн Лоу:

"Определив перспективную инвестицию, я ищу в Интернете последние новости о ней, чтобы оценить настроение инвесторов. Если я нахожу:

•положительные новости - пока не инвестирую. Цена инвестиции может быть не такой привлекательной, как могла бы быть.

•нет новостей - ожидаю. Инвестиция находится под радаром инвесторов и еще не была выставлена на торги.

•негативные новости - определяю, меняет ли новость перспективы инвестиционной возможности. Если нет - действую решительно, потому что это сигнал о возможности покупки инвестиции по выгодной цене."

Чарли Мангер:

"Нужно найти правильный баланс между компетентностью или знаниями, с одной стороны, и смелостью - с другой. Слишком много компетентности и отсутствие смелости - это нехорошо. А если не знаете пределы своей компетенции, то излишняя самоуверенность приведет к гибели. Но чем больше знаете пределы своих знаний, тем больше цените чутье. Большинства профессиональных управляющих деньгами не беспокоятся о смекалке и находчивости. Они заботятся о выживании - не делают ничего такого, что могло бы их выделить."

В какой-то степени "независимая жилка" должна быть врожденной. Великие инвесторы не пытаются вписаться в общество - они пытаются выйти за его пределы. Когда речь идет об инвестировании, одобрение других ничего для них не значит.

Йельский экономист Роберт Шиллер:

"Людей, изолирующих себя от коллективного сознания, не так много. Это трудно. Я не следую за толпой так естественно, как это делают другие люди. Я как бы "не там". Когда я смотрю спортивные соревнования, поражаюсь тому, как сильно люди переживают за то, кто победит. Никогда не хотел социализироваться в касту или клику, чьи убеждения подкрепляются мышлением других людей."

Инвесторы могут культивировать свою независимость:

- спрашивать себя - имеет ли смысл то, что говорят или делают другие люди,

- никогда не действуя только потому, что так делают другие,

- постоянно работая над собой в течение жизни.

Скромность - парадоксальное достоинство

Обладать им можно, если и только Вы верите до мозга костей, что не обладаете им. Чем усерднее работать над достижением и сохранением скромности, тем чаще придется напоминать себе, что всё еще не обладаете им. чтобы не раздуваться от гордости.

Бенджамин Франклин:

"...ни одну из наших естественных страстей так трудно усмирить, как гордыню. Маскируй её, борись с ней, подавляй её, заглушай её, умерщвляй её сколько угодно. Она всё равно жива, и время от времени будет выглядывать и показывать себя..... Ведь даже если бы я мог представить, что полностью преодолел гордыню - я должен был бы гордиться своей Скромностью."

Декларация скромности - один из самых верных признаков высокомерия. Если скромность ускользает от нас, то как мы должны думать о приближении к ней? Три идеи, которые помогут:

Оценивать себя без иллюзий

Дж. Роберт Росс:

"Я не такой уж и умный. Я не лучший инвестор. Моя доходность за последние три года едва поспевала за рынком. Очевидно, что я скучный, средний или ниже среднего, посредственный инвестор. Почему бы мне не быть скромным?"

"Скучный" портфель Роберта Росса и его убежденность в собственной "посредственности" удержат его от чрезмерного риска и чрезмерной реакции на падающем рынке. В итоге он сможет похвастаться перед людьми, которые считали себя намного умнее. Но он не станет гордиться этим.

Чем больше я узнаю́, тем больше понимаю как мало знаю

Вместо умиления от радости, как много Вы поняли - нужно пинать себя за то, как много еще предстоит узнать.

В возрасте 85 лет экономист, портфельный менеджер и финансовый историк Питер Бернстайн:

"После 50 лет работы в инвестиционном бизнесе я все еще не все понял. И это нормально, потому что я понимаю, что не разобрался. И через сто лет я не буду во всем разбираться".

Бернстайн в течение жизни:

- подвергал сомнению свои собственные убеждения,

- неоднократно обращался к одной и той же теме и делал разные выводы,

- брался за новые темы с нуля,

- постоянно задавал вопросы - не позволял себе думать, что нашёл или когда-нибудь найдет все ответы.

Удача определяет многое

Уоррен Баффет:

"О, черт! Конечно, я не гений". Мне при рождении выпал выигрышный билет - я выиграл в «лотерее яичников». Если бы я родился в другое время или в другом месте - не в Омахе в 1930 году, а в Омахе в 1830 году или в Уагадугу в 1930 году, то никогда не смог бы использовать свои навыки с такой же пользой."

Баффет осознает, что умнее большинства других инвесторов. Но не дает этому осознанию отравить свои суждения. Напоминает себе, что его успех - это случайность времени и места. Большинство людей думают, что скромность - это управление тем, что другие думают о них. Вместо этого нужно быть честным с самим собой.

Терпение - самый большой актив

Читатель Коннор Кафферти пишет:

"Время - мой самый большой актив. Как в смысле потенциала сложного процента в будущем, так и в смысле "выбора времени". Мне 27 лет, я начал серьезно инвестировать 2 года назад. Это было легкое время для зарабатывания денег и получения ценных уроков при наблюдении за неосмотрительностью моих сверстников. Когда под видом инноваций продавалось так много нелепых и необоснованных вариантов инвестирования."

Из книги Бенджамина Грэма "Разумный инвестор":

"...весь смысл инвестирования не в том, чтобы заработать больше денег, чем в среднем, а в том, чтобы заработать достаточно денег для удовлетворения собственных потребностей. Лучший способ измерить свой инвестиционный успех не по выигрышу у рынка, а по разработке собственного финансового плана и поведенческой дисциплины, которые приведут туда, куда Вы хотите попасть. Важно не пересечь финишную черту раньше других, а убедиться что Вы пересекли её."

После последних нескольких лет быстрого обогащения, терпение может показаться почти устаревшим. Зачем стараться быть терпеливым в мире мгновенного вознаграждения, бесконечного потока информации, акций и криптовалют, которые взлетают до небес?

Вознаграждение не всегда бывает мгновенным, большинство финансовой информации бессмысленно, а рынки не всегда идут вверх. Иногда они падают, причем не просто на несколько дней или недель, а на несколько лет подряд. История показывает, что за короткими периодами, когда инвестирование кажется игрой, обычно следуют длительные периоды, когда оно превращается в изнурительную работу. Так было в 1720, 1929 и 2000 годах. Это случится снова, и тогда мы узнаем, кто инвестор, а кто только притворялся. У инвесторов есть терпение. У притворщиков - нет.

Для инвесторов терпение означает делать как можно меньше, как можно реже, как можно на долгий срок - не просто недели, месяцы или годы, а десятилетия.

Смелость - действовать вопреки интуиции

На протяжении большей части последнего десятилетия инвестирование практически не требовало смелости. Возможно ситуация меняется.

Джон Темплтон о покупке акций в 1939 году, перед началом войны:

"Я расценил свой собственный страх как сигнал о том, насколько тяжелыми были события. Я не был уверен, что они не станут хуже, и на самом деле они стали хуже. Но я был уверен, что мы близки к точке максимального пессимизма. И если всё станет намного хуже, то сама цивилизация не выживет - а я не думал, что Господь позволит этому случиться."

Темплтон стал одним из самых успешных управляющих деньгами всех времен. Его инвестиционный портфель, созданный в период войны, напоминает о семи достоинствах великих инвесторов: любопытство, скептицизм, дисциплина, независимость, скромность, терпение и - прежде всего - смелость.

Очевидные глобальные страхи ядерной войны заставляют инвесторов не замечать коварных и более вероятных опасностей, например разрушительных последствий инфляции. Инвесторам нужна не только смелость действовать, но и смелость бездействовать - смелость сопротивляться. К началу 1980-х годов бесчисленные инвесторы отказались от акций. Некоторые купили партнерства с ограниченной ответственностью и другие "альтернативные" инвестиции, которые уничтожили их богатство.

Покупка акций энергетических компаний в апреле 2020 года, когда цены на нефть достигли своего исторического минимума, была смелым решением. Смелость - это не легкость, а трудность.

Уильям Бернстайн, инвестор и финансовый теоретик портфельных инвестиций из компании Efficient Frontier Advisors:

"Смелые инвестиции дают то ужасное чувство, которое возникает в животе, когда Вы боитесь, что бросаете хорошие деньги вслед за плохими."

Инвестор проявляет смелость, когда прислушивается к тому, что говорит интуиция, а затем делает всё наоборот.

Источник: The Wall Street Journal