Индексный фонд - это портфель акций, который обычно включает акции многих компаний. Этот портфель предназначен для отслеживания целых сегментов рынка, поднимаясь и падая вместе с этими сегментами.

Инвестирование в отдельные акции сложная и трудоемкая задача. Инвестиционный риск выбора и покупки акций отдельных компаний выше, чем покупка акций индексного фонда.

Цена акции одна из наименее полезных исследовательских величин. Чтобы стать более умным инвестором, необходимо смотреть не только на цену акций, но и на основные показатели оценки компаний и акций. Причем в сравнении с аналогичными компаниями и в течение длительного времени. Эти сервисы YahooFinance, Finviz, TradingView, MarketWatch помогут анализировать технические и фундаментальные показатели, сравнивать движение с другими акциями и индексами на интерактивных графиках.

Вот 10 важных показателей, которые доступны инвесторам:

52-недельные максимумы и минимумы

Этот ценовой диапазон помогает инвестору увидеть отношение текущей цены акции к ценам за последний год. Обычно его можно найти на вкладке "обзор" на странице описания акции.

Некоторые рассматривают акции, торгующиеся ближе к своим минимумам за последний год, как относительно дешевые. Арт Хоган, главный рыночный стратег National Securities Corp., говорит:

"...я предпочел бы инвестировать в акции, торгующиеся ближе к своему 52-недельному максимуму, чем к 52-недельному минимуму. Я не смотрю на то, что рынок делает неправильно, я смотрю на то, что рынок делает правильно. Цена находится вблизи своего максимума не просто так."

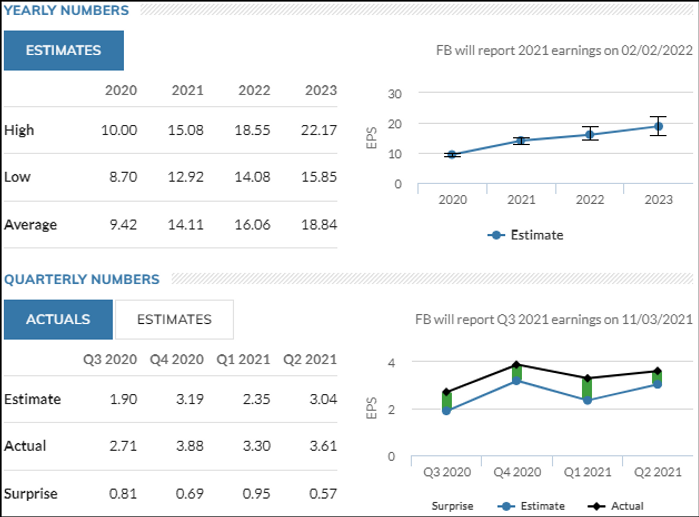

Оценки аналитиков по прибыли на акцию и выручке

Michael O’Rourke, главный рыночный стратег JonesTrading, любит проверять изменения прогнозов аналитиков по прибыли на акцию (EPS) /earnings per share, прим. переводчика/ и выручке за весь год. Это позволяет понять, как Wall Street воспринимает базовую силу бизнеса компании. Результаты весеннего опроса профессиональных инвесторов Barron's Big Money.

Взгляд на годовые цифры показывает оценки EPS на текущий год, а также на следующие два года. На странице также показано:

- о чем компания отчиталась за квартал,

- сравнение со средним аналитическим прогнозом EPS,

- рейтинг аналитиков для компании и его изменение за последние три месяца,

- средняя целевая цена акций,

- изменения в рейтингах и целевых показателях.

Например для Facebook*:

- квартальная прибыль на акцию превосходила ожидания в течение предыдущих четырех кварталов.

- ожидается рост годовой прибыли на акцию Facebook* устойчивыми темпами с начала третьего квартала 2021 года.

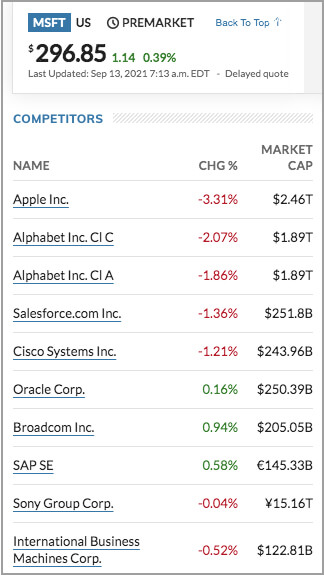

Конкуренты

При оценке финансовых показателей разумно сравнивать компанию с конкурентами. Можно сравнивать с компаниями, занимающимися тем же бизнесом. В некоторых случаях и с другими компаниями в аналогичном широком секторе с близким размером рыночной капитализации.

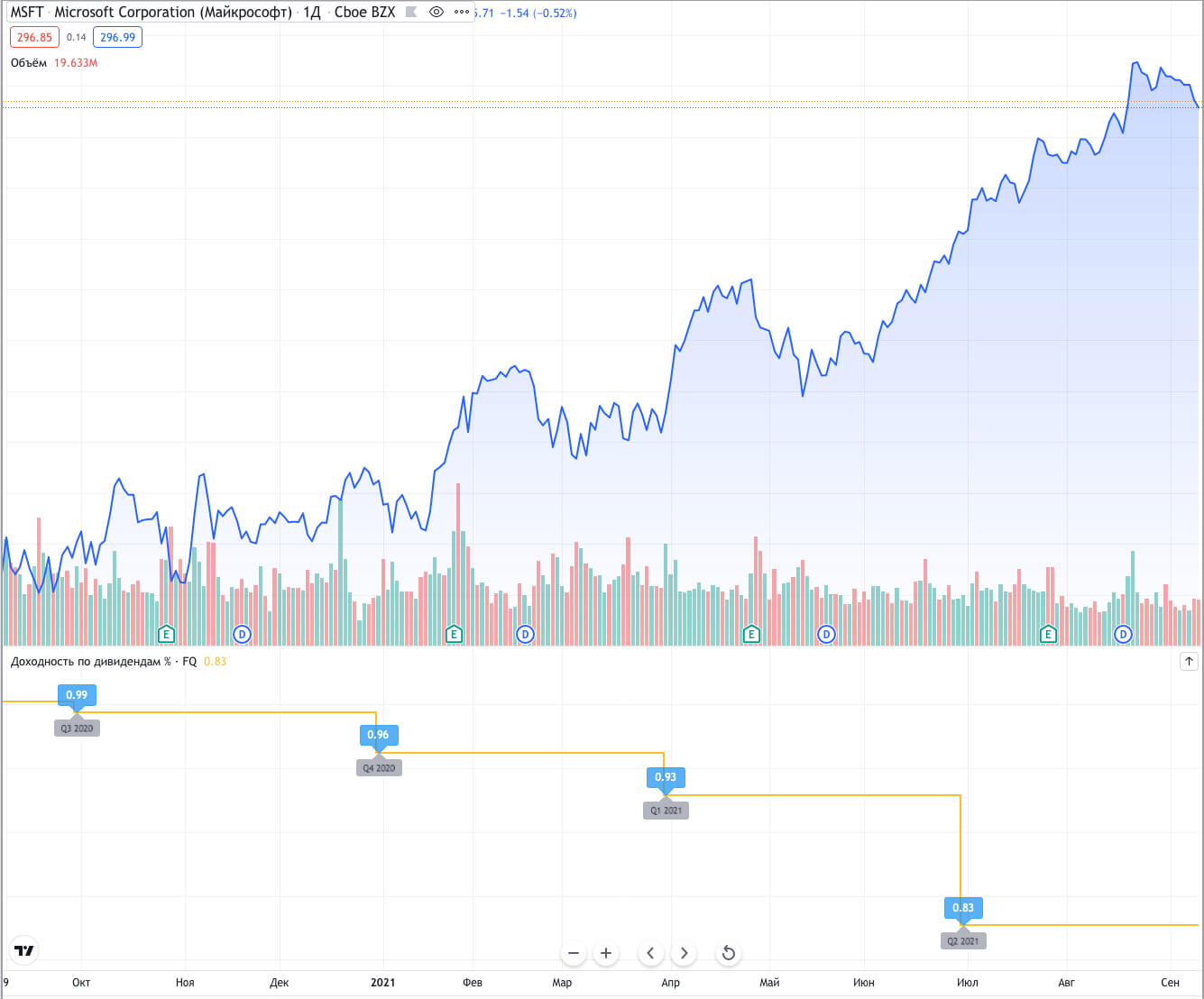

Дивидендная доходность

Годовой размер дивидендов на акцию, деленный на цену акции. Этот показатель лучше рассматривать относительно:

- аналогов компании на рынке,

- более широкого фондового рынка или сектора,

- доходности 10-летних казначейских облигаций.

Например, дивидендная доходность Microsoft по состоянию на конец августа 2021 года была чуть больше половины дивидендной доходности S&P 500 и доходности 10-летних казначейских облигаций США. Тем не менее, дивидендная доходность Microsoft:

- выше чем у Apple, единственной другой компании с большей рыночной капитализацией

- выше доходности биржевого фонда SPDR Technology Select Sector, инвестирующего в акции технологического сектора США.

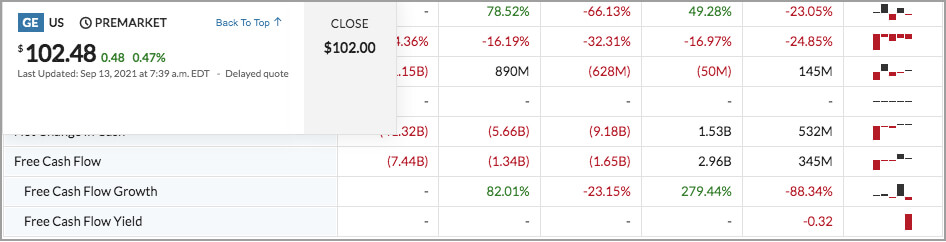

Свободный денежный поток

Свободный денежный поток - это денежные средства, полученные от операционной деятельности компании после учета расходов и капитальных вложений. Чем больше денежных средств в распоряжении компании, тем больше она может потратить на расширение бизнеса.

По словам Paul Nolte, портфельного менеджера Kingsview Investment Management:

"...по тому, как меняется свободный денежный поток со временем, можно судить о текущей силе бизнеса компании и потенциале роста."

Например, свободный денежный поток (FCF) был ключевой метрикой, которую аналитики использовали для оценки General Electric в период восстановления после финансового кризиса. На странице с котировками показано, как FCF стал положительным в 2019 году после отрицательного значения в предыдущие три года и что он оставался положительным в 2020 году.

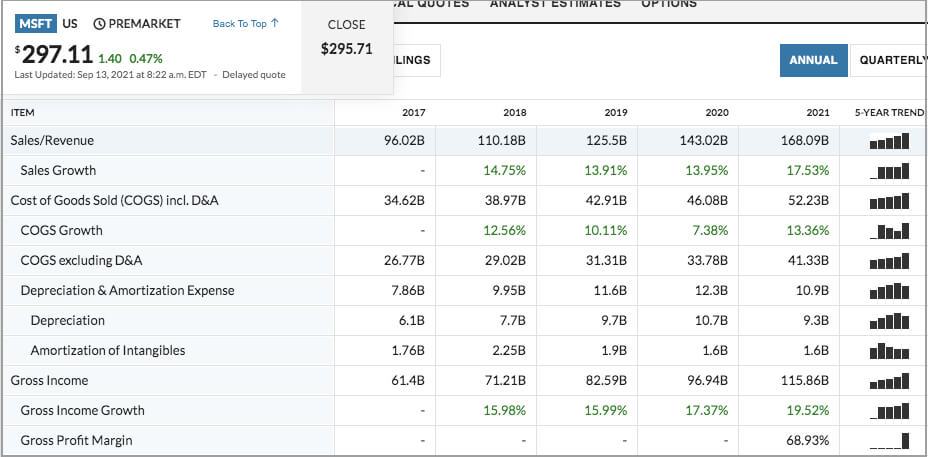

Валовая прибыль

Валовая прибыль и её изменение - важный показатель прибыльности компании. Рассчитывается путем деления валового дохода (продажи минус себестоимость проданных товаров, COGS) на объем продаж. Этот показатель следует рассматривать с течением времени и в сравнении с аналогичными компаниями.

Например, темпы роста выручки Microsoft за последние четыре года превышали темпы роста COGS, что свидетельствует об улучшении показателей валовой прибыли в течение каждого из последних четырех лет.

Валовая прибыль Microsoft в 2020 году была более чем в 2 раза выше предполагаемой валовой прибыли S&P 500 и почти в 2 раза выше, чем у Apple и Amazon.

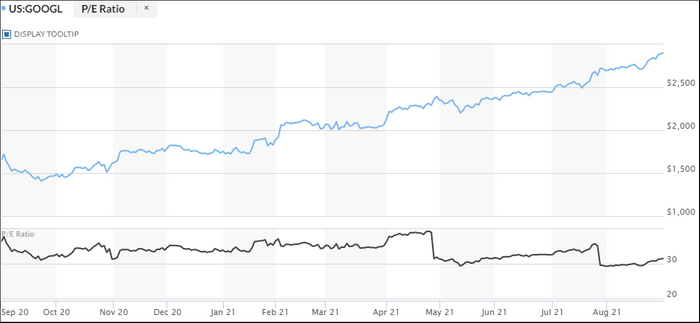

Коэффициент P/E

P/E - отношение рыночной стоимости акции к годовой прибыли, полученной на акцию. Дает инвесторам возможность:

- понять сколько они платят за каждый 1 доллар прибыли компании,

- оценить изменение показателя во времени,

- сравнить с аналогичными компаниями.

Например, акции компании Alphabet росли в 3 раза быстрее индекса S&P 500 за первые восемь месяцев 2021 года. И с точки зрения коэффициента P/E, акции Alphabet могут показаться дорогими, поскольку они примерно на 6 процентных пунктов выше коэффициента P/E для S&P 500.

Несмотря на бурный рост цены акции, P/E Alphabet снизился более чем на 2 процентных пункта с конца 2020 года - доходы росли более быстрыми темпами, чем цена акции.

P/E Alphabet в сравнении с другими технологическими компаниями:

- на несколько процентных пунктов ниже показателя Microsoft,

- чуть больше половины показателя Amazon,

- немного выше показателя P/E компании Apple.

Коэффициент P/S

P/S - отношение цены акции к объему продаж на акцию аналогично коэффициенту P/E. На коэффициент P/S не может повлиять изменение количества акций в обращении в результате выкупа акций.

"Чем выше вы поднимаетесь в отчете о прибылях и убытках, тем компании труднее валять дурака", - сказал Paul Nolte из Kingsview Partners.

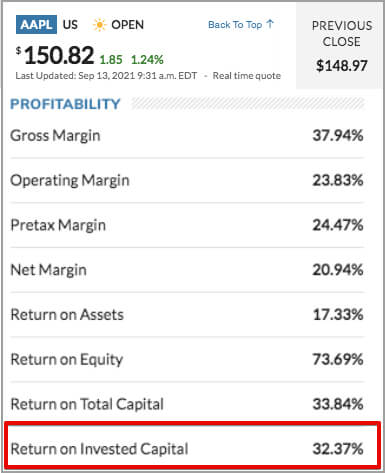

Рентабельность инвестированного капитала (ROIC)

Рассчитывается путем деления чистой операционной прибыли после уплаты налогов на инвестированный капитал. Это способ оценить, насколько хорошо руководство компании распределяет капитал для получения прибыли.

Например, ROIC компании Apple на несколько процентных пунктов превышает показатели S&P 500 за последние 12 месяцев и почти в 3 раза превышает доходность 10-летних казначейских облигаций США.

"Одним из самых важных показателей, на которые я смотрю, является рентабельность инвестированного капитала. Всё, что превышает 15%, является впечатляющим", - сказал Hogan из National Securities.

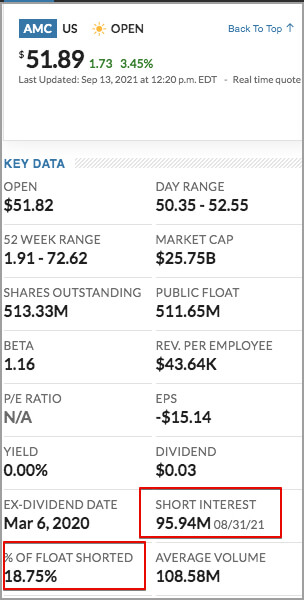

Доля коротких позиций - % от всех торгующихся акций

Короткие позиции (short interest) - это количество акций, на которые инвесторы сделали ставку, что цена акции снизится.

Доля коротких позиций (% of float shorted) - это короткие позиции, деленные на количество акций, находящихся в открытом доступе для торговли.

Короткие позиции - это хороший способ оценить общее настроение инвесторов в отношении акций. Он часто используется в качестве индикатора контр-инвестирования. Чем выше доля коротких позиций, тем больше акций придется купить для покрытия коротких позиций:

- если цены вырастут настолько, что "медведи" откажутся от своих ставок,

- или упадут настолько, что "медведи" зафиксируют прибыль.

Акции с высокой относительной долей коротких позиций, торгующиеся вблизи 52-недельного максимума, могут иметь больший потенциал для роста, чем акции с низкой долей, торгующиеся вблизи 52-недельного минимума.

Существует возможность "короткого сжатия" для акций с высокой долей коротких позиций. Например, в акциях-мемах AMC Entertainment Holdings и GameStop Corp.

Продолжайте исследование

На страницах котировок акций есть много других сведений, которые могут быть полезны при оценке компании:

- Совет директоров дает быстрый обзор людей, принимающих решения в компании.

- Коэффициенты ликвидности: Коэффициент текущей ликвидности - показатель способности компании оплачивать краткосрочные долговые обязательства; Коэффициент быстрой ликвидности - позволяет оценить активы, легко конвертируемые в денежные средства; Коэффициент наличности отражает способность компании использовать имеющиеся денежные средства для погашения краткосрочной задолженности

- Технические графики - способ оценить динамику акций с течением времени, оценивая множество технических показателей: скользящие средние, относительная сила, объем и плотность новостей.

- Финансовые показатели - отчет о доходах; баланс за пятилетний период; список документов, поданных компанией в Комиссию по ценным бумагам и биржам.

- Список опционных контрактов со всеми доступными сроками погашения и ценами исполнения, как для бычьих опционов "call", так и для медвежьих опционов "put".

- Данные о сотрудниках - включая количество сотрудников, выручка на одного сотрудника и прибыль на одного сотрудника.

- Оценочные показатели: отношение общей задолженности к стоимости компании; стоимость компании к объему продаж; цена акции к прибыли до вычета процентов, налогов, износа и амортизации (EBITDA); отношение цены акции к балансовой стоимости (P/B); отношение цены акции к денежному потоку(P/CF).

- Последние инсайдерские сделки

*Соцсети Instagram и Facebook запрещены в РФ.

Источник MarketWatch