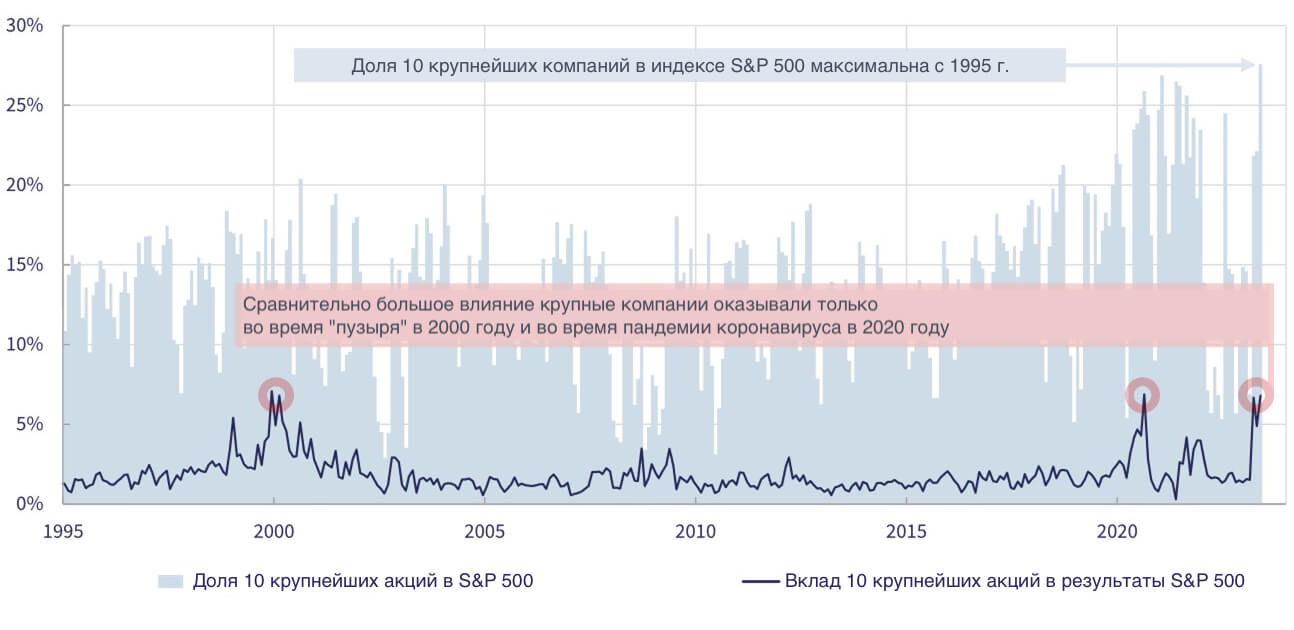

На долю десяти крупнейших американских компаний, таких как Apple, Microsoft, Amazon, Nvidia, Google, Tesla и т.п., приходится более 25% индекса S&P 500. Такой высокой концентрации не наблюдалось за последние десятилетия. Среди мега-компаний в настоящее время преобладают быстрорастущие технологические компании. Их влияние на показатели индекса S&P 500 близко к историческому максимуму. Сравнимый высокий вклад крупных компаний в последний раз наблюдался только в 2000 и 2020 годах.

Акции роста vs. акции стоимости

Высокая концентрация индексов не выгодна инвесторам, поскольку обычно свидетельствует о переоценённости крупных компаний. Сейчас переоценены акции крупных быстрорастущих технологических корпораций: Если с 1986 года акции растущих компаний торговались в среднем с премией в 89% по сравнению со стоимостными компаниями, то в июня 2023 года эта премия составляет около 200%. Акции растущих компаний стоят дороже, чем на пике "пузыря" в 2000 году.

Большая доля дорогих акций технологических компаний в индексе - следствие эйфории, вызванной ростом их стоимости, а не впечатляющего роста прибыли. Это не может продолжаться вечно - ни в теории, ни в истории: Темпы роста и рентабельность выше среднего не сохранялись в долгосрочной перспективе, даже на прошлых этапах технологических инноваций.

Инвесторам нужно учитывать риски высокой стоимости акций роста:

- нарушение цепочек поставок, влияющее на технологический сектор;

- опасность сильной технологической зависимости от нескольких крупных компаний;

- призывы к усилению регулирования технологического сектора;

- последствия выкупа акций за счет кредитных средств по завышенным ценам;

- недолговечность многих бизнес-моделей в этот нестабильный период.

После длительного периода низких темпов инфляции и низких процентных ставок смена тренда более вероятна. Акции растущих компаний в большей степени страдают от повышения процентных ставок, поскольку приведенная стоимость прибыли в отдаленном будущем снижается сильнее. Главными бенефициарами станут недооцененные в течении 13 лет стоимостные акции.

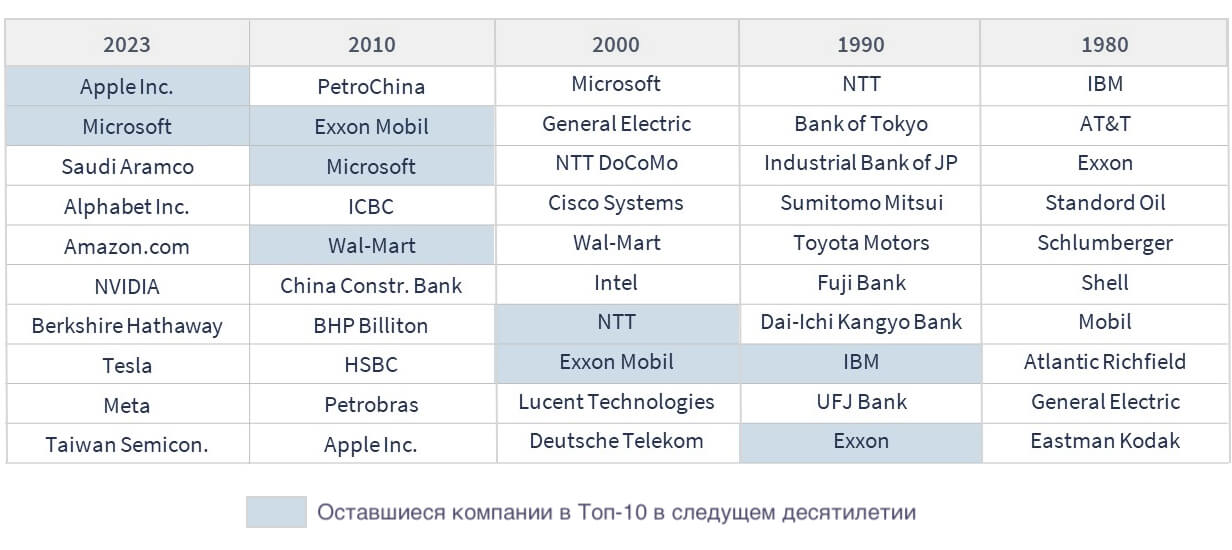

Смена лидеров фондового рынка

Маловероятно, что сегодняшние лидеры фондового рынка в технологическом секторе сохранят свое превосходство в долгосрочной перспективе. Из десяти крупнейших компаний последних десятилетий в среднем только две компании остаются в десятке крупнейших в следующем десятилетии. Остальные выбывают из топ-10 из-за неудовлетворительных результатов.

Исходя из исторического опыта, 8 из 10 крупнейших компаний мира сегодня, вероятно исчезнут из этого рейтинга к 2030 году. Уход обычно сопровождается результатами деятельности ниже среднего - например, Deutsche Telekom в 2000-2010 годах.

Результаты исследования Research Affiliates:

Результаты исследования Research Affiliates:

- инвесторы, вложившие средства в каждую из десяти крупнейших компаний мира в период с 1980 по 2017 год, получили годовой доход всего 6,3%. Для сравнения, мировой фондовый рынок за тот же период увеличивался на 9,7% в год. Это соответствует недополучению дохода 3,4% в год;

- инвестиции в одну крупнейшую компанию мира оказались еще более разочаровывающими: прирост стоимости составил всего 1,0% в год, а потеря инвестиционного дохода - 8,7% в год

Бум ETF последних лет привел к большему успеху крупных технологических компаний:

- большинство ETF взвешивают свои акции по рыночной капитализации или свободному обращению;

- крупные компании получили непропорционально большую выгоду от большого притока средств в ETF;

- если результаты крупных компаний начнут разочаровывать, то ETF сильно пострадают - инвесторы сократят свои капиталы в ETF с особенно большим риском концентрации.

После стремительного роста акций пяти крупнейших американских технологических компаний (Microsoft, Apple, Nvidia, Amazon, Tesla) их доля в индексе NASDAQ 100 превысила 40%. Впервые в своей истории Nasdaq Inc. планирует провести "специальную ребалансировку" до конца июля 2023 года для снижения веса крупнейших компаний в индексе. Это может усилить давление со стороны продавцов и подогреть дискуссию о риске концентрации.

Вывод

Авторы считают изложенное достаточными причинами избегать переоцененных акций крупнейших компаний и индексных фондов с высоким риском концентрации. Тем более что на фондовом рынке существует большое количество справедливо оцененных компаний и фондов, помимо нынешних любимцев инвесторов.

Источник: Taunus Trust GmbH