В период с 2010 по 2020 год финансовые рынки были в основном спокойны:

- индекс S&P 500 неуклонно поднимался вверх,

- процентные ставки снижались,

- цены на облигации росли,

- инвесторы беспокоились о том, чтобы не пропустить "бычий" рынок всей жизни.

Хедж-фонды стремятся получить доходность, не связанную с общим рынком акций, и снизить влияние падения рынка на портфель инвестора. В условиях нестабильных рынков супергерои хедж-фондов стремятся защитить инвесторов от потерь.

В течение большей части 2010-х годов хедж-фонды продавались с большим трудом. В первой половине десятилетия инвесторы держались за них. Когда доходность хедж-фондов начала отставать от доходности фондового рынка, рост чистых активов в них стал отрицательным (показатель того, выводят ли инвесторы деньги из фондов или вкладывают их в фонды,). Во второй половине десятилетия хедж-фонды теряли деньги. Начиная с 2015 почти каждый год закрывалось больше фондов, чем открывалось.

Ситуация для хедж-фондов изменилась?

Возможно 2023 год станет лучшим годом для хедж-фондов с 2015 года - чистые активы растут каждый квартал. Общая сумма инвестиций в фонды сейчас составляет более $4 трлн по сравнению с $3,3 трлн на конец 2019 года. И в этом году открылось больше фондов, чем закрылось.

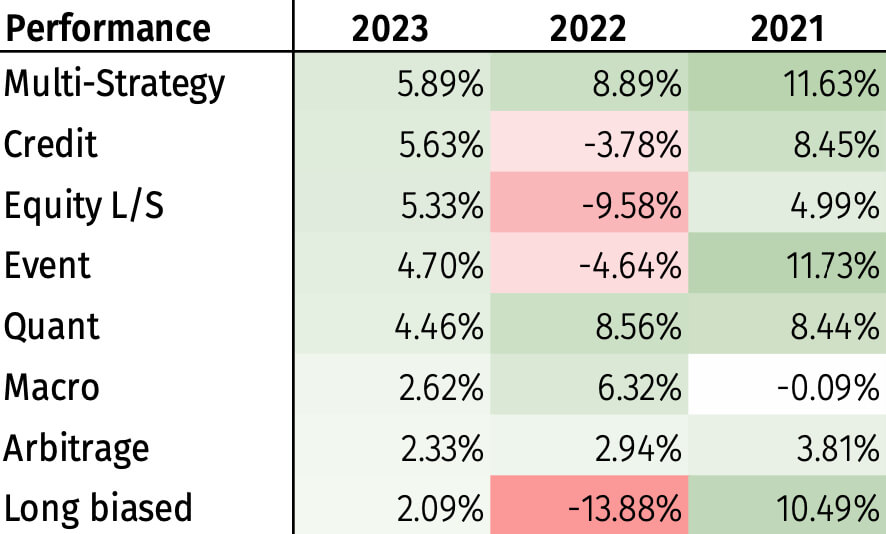

По данным отчета компании Aurum Funds, наилучшие результаты показали мульти-стратегические хедж-фонды с доходностью 5,9% и кредитные хедж-фонды с доходностью 5,6%.

В 2022 году хедж-фонды обыграли широкий рынок. Индекс Barclays Hedge Fund Index, оценивающий доходность всей отрасли за вычетом комиссионных, потерял всего 8%, в то время как индекс S&P 500 снизился на 18%. Однако с 2009 года хедж-фонды уступали американским фондовым индексам - в среднем получали 5% прибыли в год против 13% прибыли широкого рынка. В 2018 году Уоррен Баффет выиграл спор у управляющего хедж-фондом на $1 млн. Деньги, вложенные в индексный фонд на американский рынок акций, принесли за 10 лет больше прибыли, чем хедж-фонды.

Энтузиазм в отношении хедж-фондов свидетельствует о росте беспокойства по-поводу ушедшей в прошлое высокой доходности 2010-х. Большинство инвестиционных портфелей пострадали от окончания мягкой денежно-кредитной политики. Результаты деятельности хедж-фондов были лучше в периоды высоких или нестабильных процентных ставок - в 1980-х и середине 2000-х годов.

Freddie Parker, менеджер хедж-фондов банка Goldman Sachs, отмечает: "...показатели хедж-фондов выглядят лучше в периоды роста ставок из-за более сложных условий для доходности активов."

Инвестор семейного офиса Michael Oliver Weinberg отметил: "Будущий рост отрасли хедж-фондов будет происходить за счет частного капитала, компенсируя негативный рост со стороны институциональных инвесторов. Даже в этом случае для частных инвесторов хедж-фонды обычно менее эффективны с точки зрения налогообложения, чем прямые инвестиции."

Высокие процентные ставки не гарантируют старые добрые времена для хедж-фондов. Современный фондовый рынок высокотехнологичный и быстродействующий. Информация распространяется по миру практически мгновенно и влияет на цену активов благодаря алгоритмам высокочастотной торговли. Конкуренция за трейдеров и за сделки гораздо жестче, чем раньше.

В условиях высоких и нестабильных процентных ставок инвесторы стремятся получить доход от тех, кто может уберечь их от опасности. Однако на "длинном периоде" историческая доходность и низкие комиссии работают на стороне инвесторов в индексные фонды.

Источник: The Economist